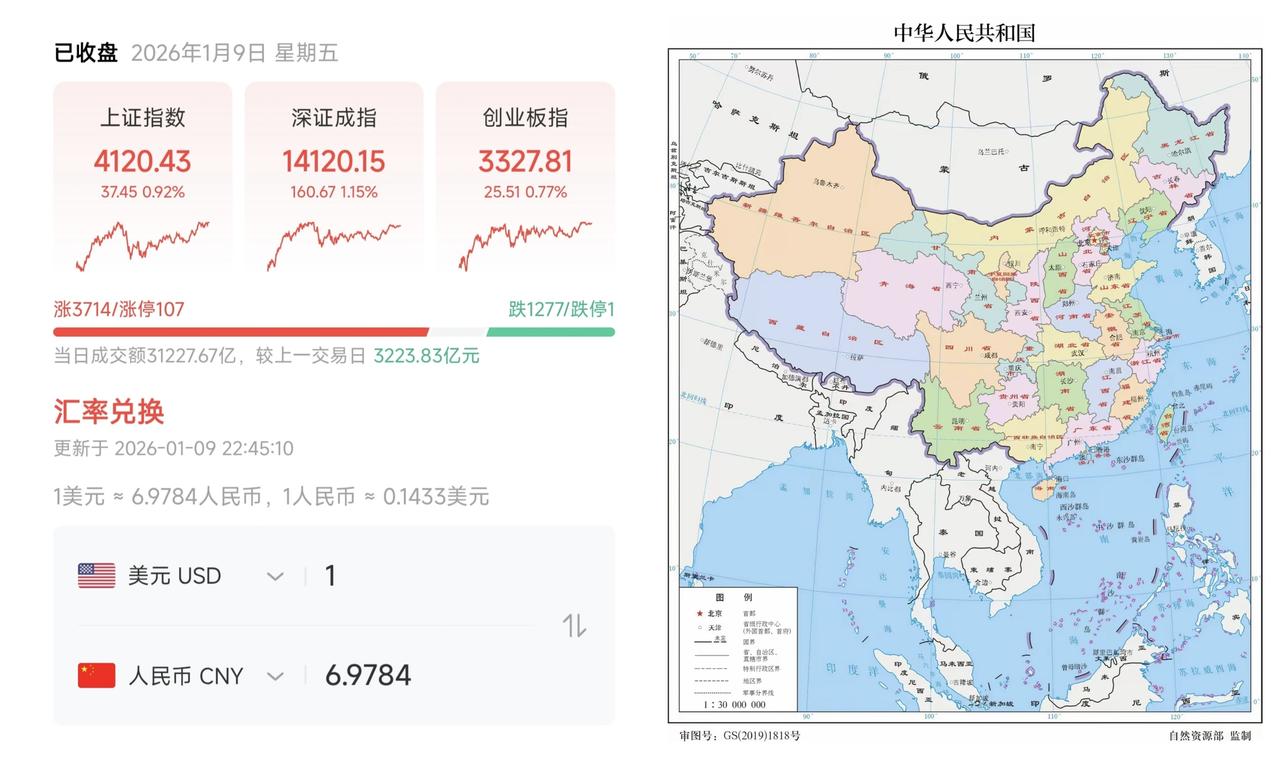

美国一直以为,中国若要挑战美元霸权,必然会掀起一场狂风骤雨般的金融对决。直到最近几年,他们才渐渐回过味来——原来中国从未打算掀桌子。 美元在全球金融界的地位摆了几十年,美国总觉得谁要动它的地位,就得拼个你死我活。可中国走的路,从来不是硬碰硬,而是一步一步稳扎稳打。 毕竟在美元主导的SWIFT体系掌控全球跨境结算的当下,贸然掀桌子只会引发全球金融市场的剧烈动荡,最后可能落得两败俱伤的下场,这显然不是中国想要的结果。 早在2009年,中国就正式启动了跨境贸易人民币结算的试点工作,首批试点城市选在了上海、广州、深圳等五个城市,没有大张旗鼓地喊出挑战美元的口号,只是默默地为企业搭建更便利的贸易结算渠道。 美国当时压根没把这当回事,觉得不过是小打小闹,毕竟那会儿美元在全球支付中的占比常年稳居40%以上,欧元都只能屈居第二,人民币连像样的份额都没有。 随着试点范围逐步扩大,2012年跨境贸易人民币结算业务全面铺开,覆盖到了全部经常项目。这一过程中,中国没有急于求成,而是根据市场反应不断调整节奏,2015年受股市波动和美联储政策调整影响,人民币汇率出现波动时,还主动放缓了资本账户开放的速度,避免了风险扩散。 这种稳扎稳打的思路让人民币国际化在波动中持续推进,到2023年底,全球跨境贸易人民币计价结算占比已经达到4.43%,全年季度平均值同比增长了34.18%,虽然和美元相比还有差距,但增长势头已经十分明显。 中国没有想着去颠覆现有金融体系,反而在现有框架内不断完善人民币的使用场景。先后推出了沪港通、深港通这些跨境投资渠道,后来又上线了债券通、北向互换通,一步步让境外投资者更容易参与到中国的金融市场里来。 2023年香港证券交易所推出的港币-人民币双柜台模式,更是让投资者可以自由互换同一发行人的两种货币柜台证券,进一步提升了人民币在资本市场的活跃度。这些举措都没有直接针对美元,却实实在在地提升了人民币的国际使用频率。 在大宗商品交易这个美元霸权的核心领域,中国也没有选择正面冲撞。2018年上海国际能源期货交易中心推出人民币原油期货交易,这是首个以人民币计价的原油期货合约,让全球原油贸易多了一种结算选择。 紧接着澳大利亚等资源大国也开始与中国达成铁矿石人民币结算协议,这些合作都是基于双方贸易便利化的需求,而非刻意要取代美元结算,却在无形中削弱了美元在大宗商品领域的垄断地位。 更关键的是中国还在不断深化与其他国家的货币金融合作,先后与欧洲中央银行、韩国银行、瑞士国家银行等多个国家和地区的央行续签双边本币互换协议。 其中中欧双边本币互换规模达到3500亿元人民币,中韩之间更是达到4000亿元人民币,这些协议的签订让相关国家在贸易和投资中可以更方便地使用本币结算,减少了对美元的依赖。 与此同时,中国参与的金砖集团也在规划发行“金砖货币”,背后有人民币注资背书,为全球发展中国家提供了更多元的结算方式。 2025年9月,数字人民币国际运营中心在上海正式启动运营,同步推出了跨境数字支付、区块链服务等三大平台,这一举措被视作人民币国际化的重要一步,却依然延续了稳扎稳打的风格,旨在完善全球跨境支付体系而非取代现有系统。 美国直到这几年才真正看清中国的思路,之前还忙着出台各种法案,试图禁止俄罗斯通过人民币跨境支付系统CIPS交易,甚至在七国集团框架下抵制数字人民币,现在看来这些遏压措施大多徒劳无功。 中国用实际行动证明,挑战霸权不一定需要狂风骤雨般的对决,通过持续的市场培育和合作共赢,同样能推动全球金融体系向多元化发展。人民币国际化的目标从来不是成为“第二个美元”,而是让全球货币体系更公平合理,这种不掀桌子的智慧,恰恰是美国最开始没看懂,现在才不得不正视的现实。