标签: 信用卡

夏心愉:信用卡独立App兴衰十五年

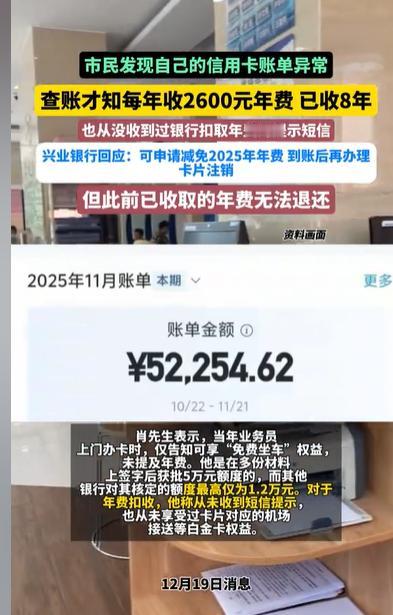

传统信用卡的“独立王国”模式不再,银行思路从“经营卡”转变为“经营人”。前不久,又一信用卡App走向终局。这次是国有大行。邮储银行发布《关于调整我行信用卡线上渠道服务的公告》,称将对信用卡线上渠道进行调整,逐步...

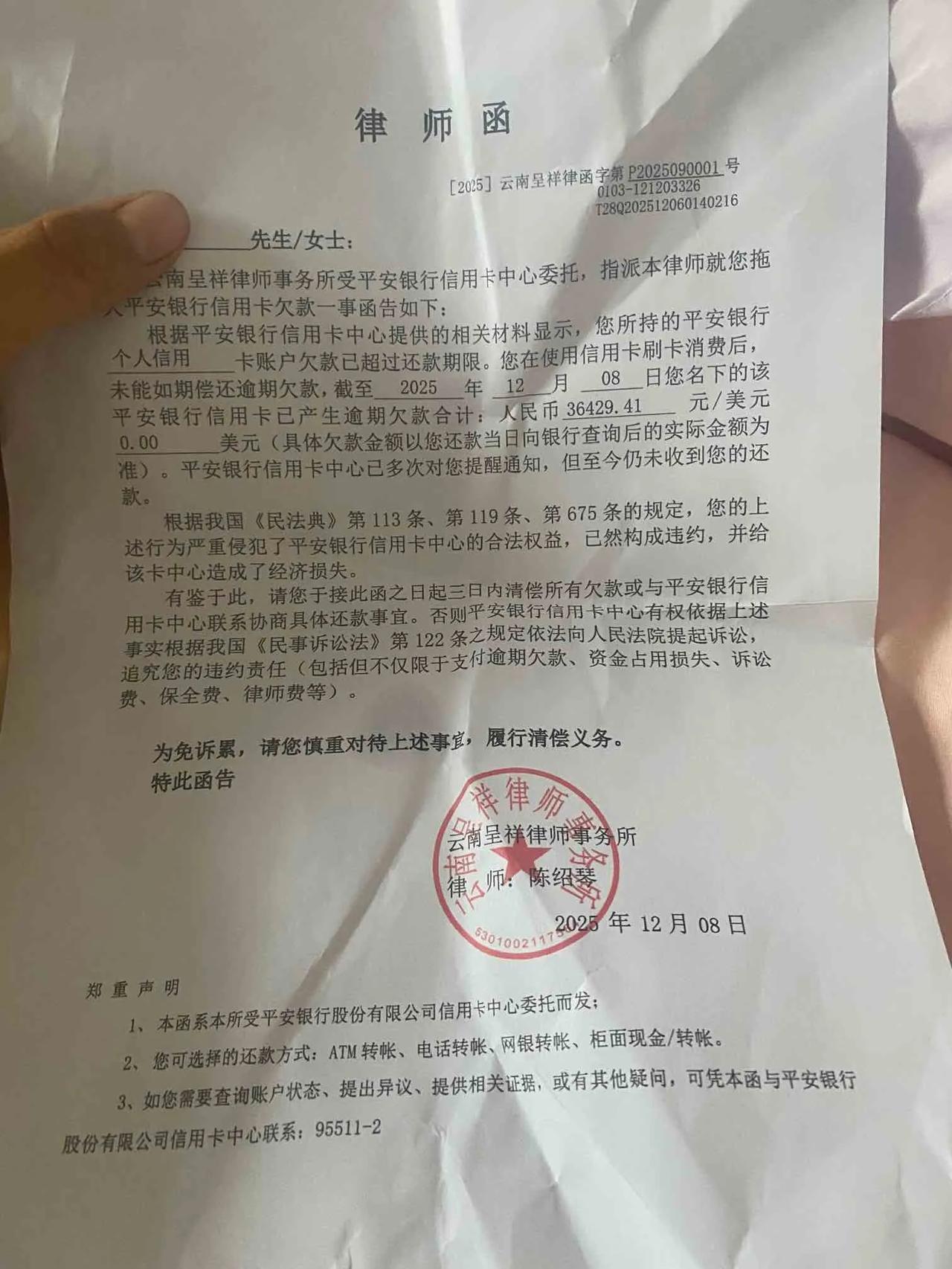

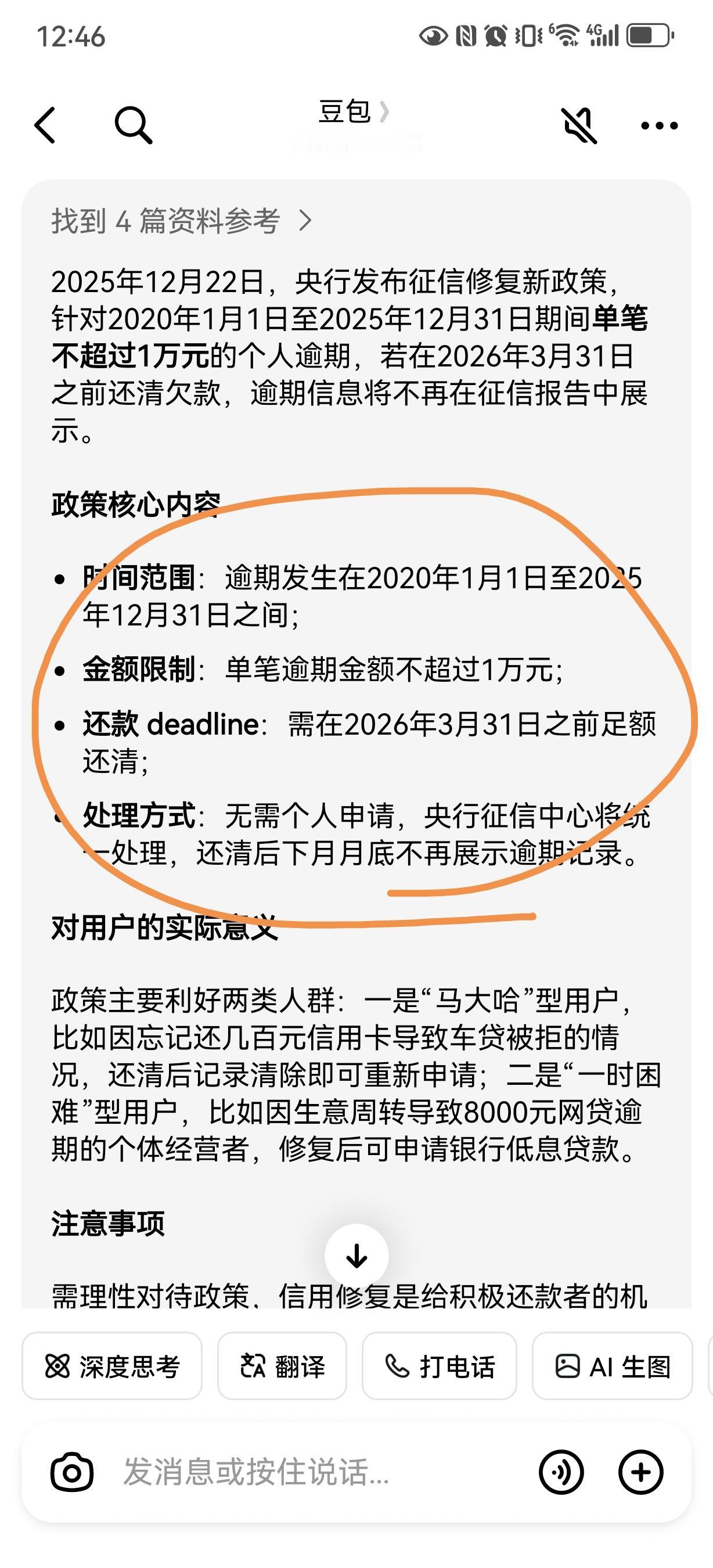

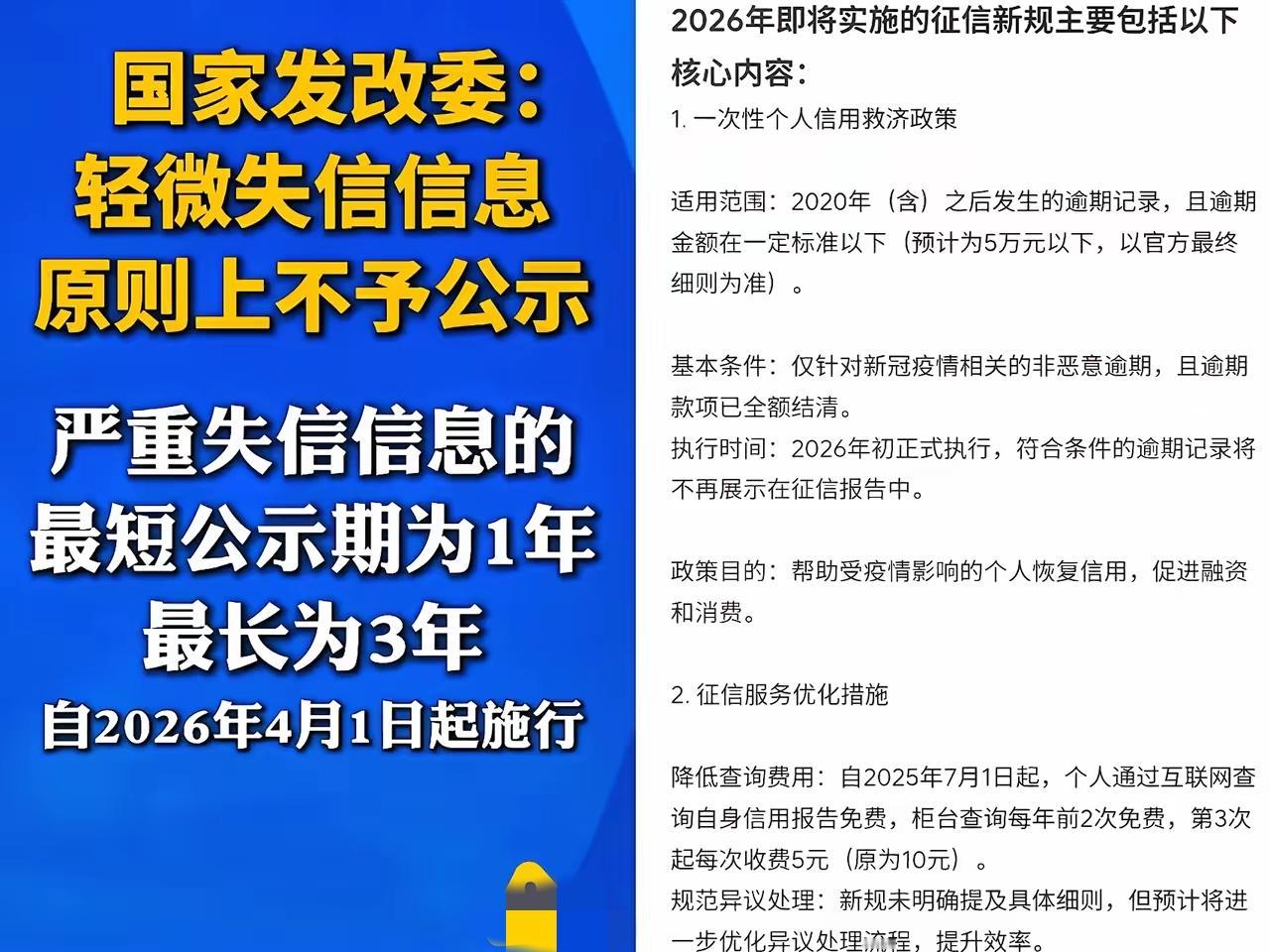

征信修复新规落地河南,曾因800元信用卡逾期被拒,郑州男子婚房贷款终获批

800块信用卡逾期,搅黄一套婚房 1月4日,在郑州市金水区一家商业银行的信贷大厅,记者见到了刚刚办完面签的准新郎陈中。他长舒一口气说:“心里的石头总算落地了,差点因为一笔信用卡逾期,把婚房给搅黄了。陈中告诉记者,他...

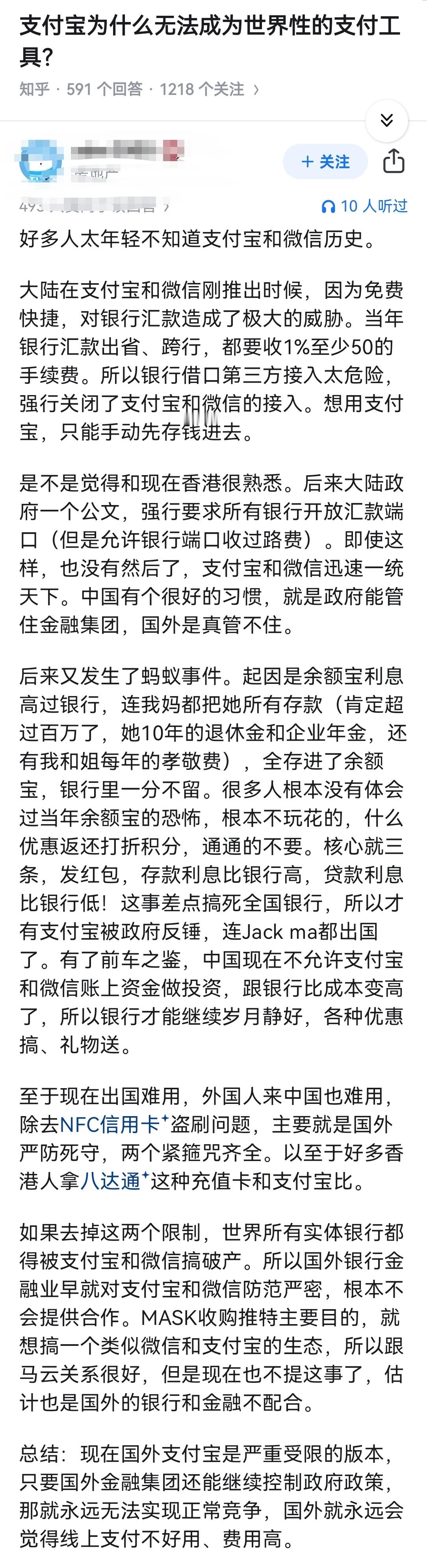

为什么不大量印人民币,去美国,去欧洲随便采购东西?其实理论上可以,比如你多印了1

为什么不大量印人民币,去美国,去欧洲随便采购东西?其实理论上可以,比如你多印了100万亿人民币,很顺利的拿着人民币去美国买了一大堆的农产品、芯片、武器装备、医疗设备回来,美国也很顺利的收下了人民币,但下次美国采购中国的服装、家用电器、手机、半导体的时候,也全部用之前收下的人民币支付,问题就会立刻暴露。麻烦看官老爷们右上角点击一下“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持!你有没有想过,如果中国真想发狠,直接印一大堆人民币,然后拿着它去美国、欧洲买东西,会发生什么?听上去是不是很带感:印钱就是印钱,买你想买的都行,农产品、芯片、武器、医疗设备……随便挑,刷一刷就到手。表面上看,好像操作简单、很刺激,就像刷信用卡一样方便。理论上,这套操作完全可行,而且开始的时候甚至可能真的顺利,美国那边也收下了你的人民币,开心得像打了游戏通关奖励一样。但是,现实世界可不像游戏。你得明白,钱虽然能印,信用可不是印出来的。人民币在国际上流通,不是光凭你多印几张就能立马等价兑换的。美国人手里的人民币,他们不会像接火柴盒一样随便收下,因为他们心里清楚,中国印的钱多了,可能价值马上就掉下去。再往深里说,你第一次去美国采购东西,大家可能觉得没关系,哎呀,这只是一次大宗交易。你买了农产品、芯片和医疗设备,美国那边看着人民币到账,也就收下了,交易顺利,双方都高兴得像在拍合影。问题是,下一轮美国需要向中国采购服装、家电、手机、半导体的时候,你就会发现,手里的人民币原来是一次性的,没办法像美元那样长期流通。这时候,问题就来了。你手里有一堆海外采购的设备和原材料,但国内市场里,人民币已经被你大量印出来了,也就是说,国内货币供应量暴涨。物价会怎么走?简单一句话,猛涨,速度快得像过山车。大家的工资没涨,物价疯涨,你手里那点存款就像打了水漂一样,买东西的成本蹭蹭蹭往上走。你以为印钱能买到世界?其实是在给自己挖坑。所以你会发现,这不是简单的“印钱买东西”问题,而是一个信用和经济秩序问题。货币是有信用背书的,没有稳定的信用支撑,任你印再多的钱,也只是纸而已。人民币如果国际化,只能靠长期积累的信用和稳健的经济表现,而不是靠一夜之间的钞票轰炸。说白了,这就像你想靠打印假钞去买房:一开始可能有人愿意收,但时间一长,大家都不信你,连门都进不去了。国际社会对货币的接受,本质上是对国家经济、政治稳定以及长期信用的认可。你印了100万亿人民币跑去海外采购,短期可能刺激交易,但长期看,信用一旦受损,人民币在国际市场上的信任度会下降,流通性下降,大家不敢再接受你的货币。更要命的是,国内的市场会受到直接冲击,通胀、价格波动、资产泡沫……全都可能卷到你自己头上。你以为自己在海外嗨购,其实是给国内经济埋地雷。再说得轻松点,这就像你开派对,邀请了全世界的人来你家吃大餐,你大手一挥,餐桌上啥都有,但你忘了厨房里没多少食材了。刚开始大家吃得很开心,你觉得自己牛逼得很,但等第二轮大家来吃,你发现厨房空了,食材价格全涨上天,客人们还盯着你笑。你会怎么办?这就是超发货币去海外采购的现实写照。人民币国际化,不是靠一味印钱,也不是靠投机,而是靠扎实的实体经济做支撑。你得有稳定的出口、有可靠的产业链、有技术含量和全球认可的产品,这样别人愿意用人民币和你做交易,才叫真正的“国际化”。另外,货币政策要稳,不到万不得已,不能乱发钞票,必须让市场对你的货币有信心。信用积累比你印的钱重要一百倍,甚至一千倍。再打个比方,你可以把人民币国际化想成网红打卡景点。如果你随便搭个棚子就叫景点,没人会来;你得有漂亮的建筑、独特的文化、让人愿意花钱体验的东西。货币国际化也是一样,你得让全世界的人愿意“来打卡”,愿意用你的钱,而不是被迫接收。靠印钞票去强行推动,只会让“景点”变成空城,大家看着你空荡荡的楼,摇摇头就走了。理论上,你确实可以印一堆钱去美国、欧洲采购东西,甚至一开始还很顺利。但你忽略了两个问题:一是国际社会对货币的信用认可不会随便给你打勾,二是国内货币超发会引发通胀、自伤其身。表面上看是买到东西,实际上是给自己挖了一个经济深坑。人民币想要国际化,稳健才是王道,实业支撑、信用积累和货币政策协调才是硬核操作。投机取巧、靠印钞票去抢东西,最终只会吃亏的还是自己。所以,下次你听到有人说:“印钱去买东西不香吗?”千万别当真,背后的逻辑可没这么简单。钱是可以印的,信用和经济秩序却没那么容易弄乱就能恢复。国际化不是暴力输出钞票,而是长期打造信任和价值。别把世界当成你的购物车,那不是游戏,那是经济。

多家中小银行加入“停卡潮”联名信用卡为何失宠?

区域性中小银行正密集加入联名信用卡“停卡潮”。近期,多家机构接连发布公告,宣布停止发行旗下联名信用卡。这一曾被银行视作拓展年轻客群、冲刺发卡量的“利器”,如今正悄然退场。记者梳理发现,今年以来,停发联名信用卡的...

交通银行信用卡持续“瘦身”关停26家分中心、保有量缩水千万张、“加码”催收投诉多

日前,交通银行太平洋信用卡中心西安分中心获批终止营业。据不完全统计,2025年下半年以来,交通银行太平洋信用卡中心已陆续裁撤26家分中心,涉及上海、广州、武汉、南京、长沙等多个重要城市。数据显示,交通银行信用卡的保有...

信用卡欠款5000多元,78岁痴呆老人成被告

秦阿姨在78岁高龄时向银行申领了一张信用卡,因欠款未还累积下5000余元的逾期本息及相关费用,被银行告上法院。近日,北京西城区人民法院审结此案,认定银行存在办理信用卡时对老人年龄等资质审核不严、未送达领用合约等情形,...

78岁痴呆老人因信用卡欠款成被告

秦阿姨在78岁高龄时向银行申领了一张信用卡,因欠款未还累积下5000余元的逾期本息及相关费用,被银行告上法院。近日,北京西城区人民法院审结此案,认定银行存在办理信用卡时对老人年龄等资质审核不严、未送达领用合约等情形,...

三年减少1亿张,联名信用卡批量退场?

11月,招商银行一次性停发12款信用卡,涵盖盒马联名卡、VISA三体联名卡等产品,浦发银行更是宣布停止18款信用卡发行,包括银联世界技能大赛联名卡等主题卡与联名卡。这场联名信用卡收缩浪潮并非短期突发,而是酝酿已久的行业...

民生金融为什么这么乱?除四大行以外的银行,都是资本家的!近十几年烂发信用卡!

民生金融为什么这么乱?除四大行以外的银行,都是资本家的!近十几年烂发信用卡!想法用信用卡和高额违约金,收割百姓人民的民脂民膏!已经严重影响民生金融!民生民生银行民生信用卡贷款民生银行贷款民生银行群面民生资本兰州民生银行

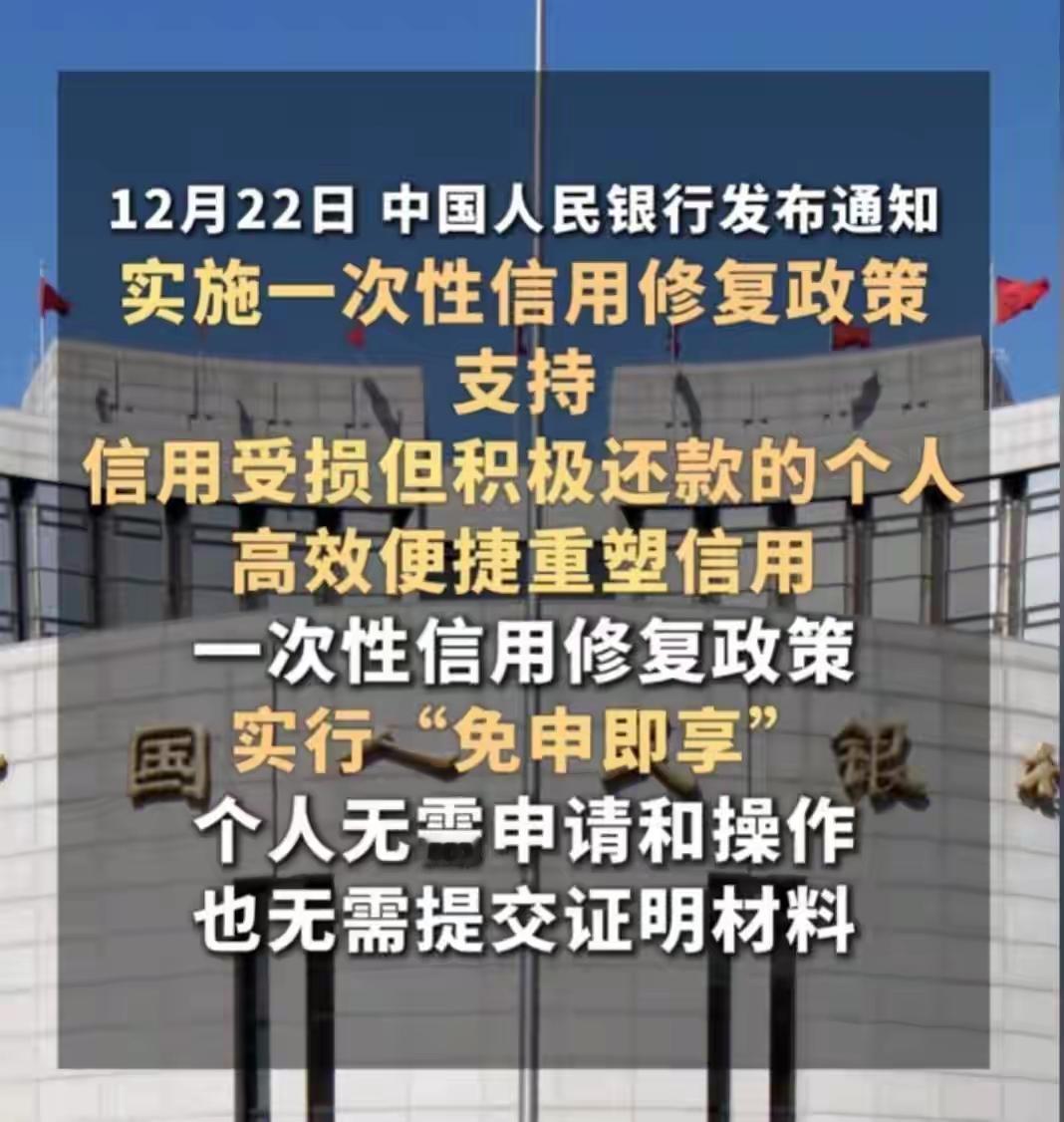

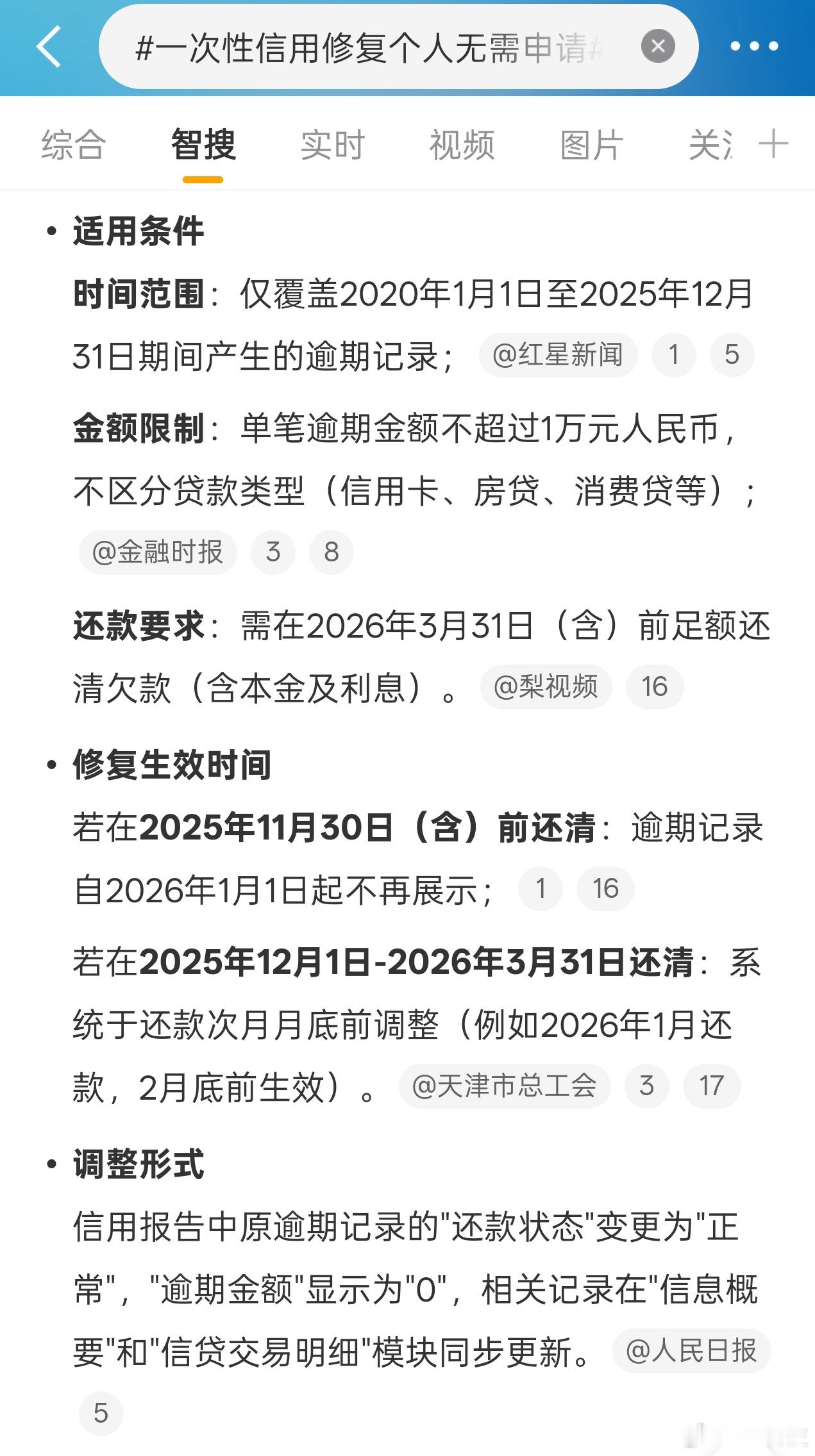

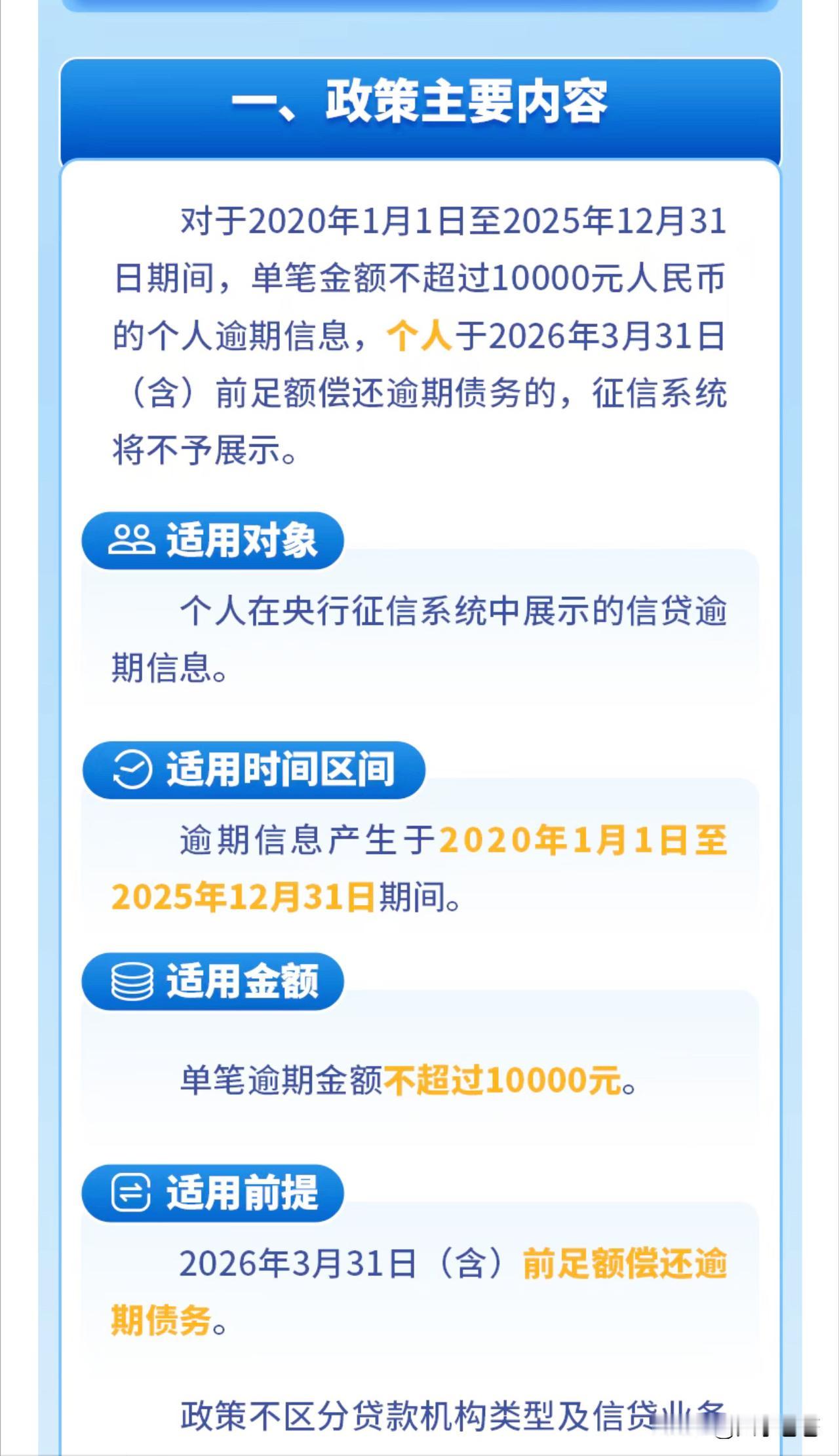

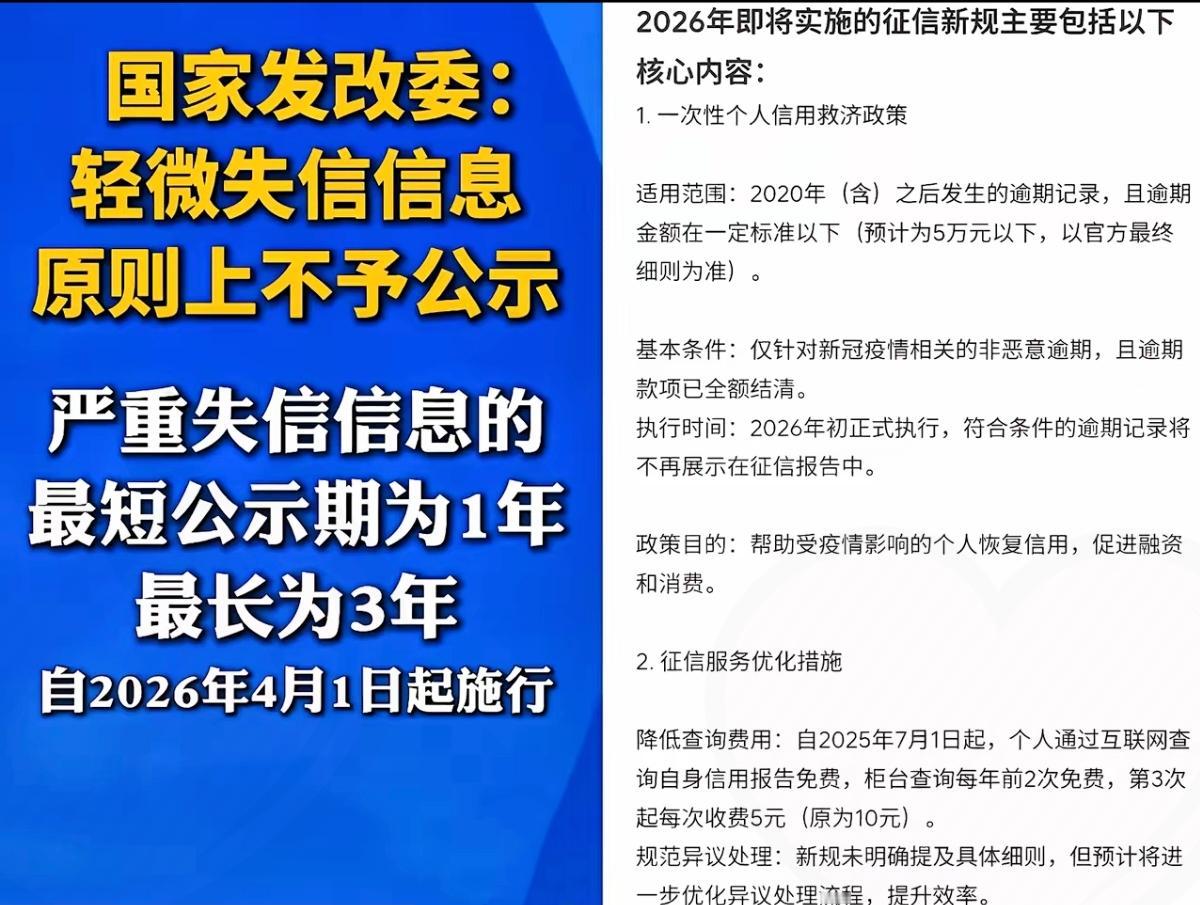

房贷车贷信用卡等逾期可一次性修复

这意味着,无论是房贷、信用卡还是个人消费贷,只要单笔逾期未超相关限额,借款人在还款后即可修复征信,重新成为信用良好者。这并非毫无征兆的惊喜。早在今年10月,潘功胜行长在金融街论坛上就曾介绍了一次性信用修复政策的...

香港金管局:三季度香港信用卡交易总额为2856亿港元,同比增长14.8%

人民财讯12月19日电,12月19日,据香港金融管理局公布的2025年第三季度在港发行支付卡的统计资料,截至今年9月末,8家机构在市面流通的信用卡总数为2508万张,按季上升10.0%,按年上升23.6%。三季度,信用卡总交易量为38261万...

从产检婆家没给过一分钱,再怀孕8个月的时候,有一天中午吃饭,只有我和婆婆在家,她

从产检婆家没给过一分钱,再怀孕8个月的时候,有一天中午吃饭,只有我和婆婆在家,她给我哭穷一中午,然后我回房子哭了,当时其实自己很难,产检钱不够都是信用卡,还好我上班,不然没人管了。我哭的时候她过来,告诉我,怀孕八个月,肚子沉得像揣了块石头。婆家从没提过产检钱的事,我自己上班,工资卡在手里攥得发皱,抽屉里的信用卡账单叠了两层,最近一次产检的B超单还夹在病历本里,医生说下次要做胎心监护,三百多块,我摸了摸口袋,工资卡余额刚够还最低还款额。那天中午,老公出差,公公去邻居家下棋,客厅里只有我和婆婆,阳光斜斜地切过餐桌,把她面前那碗没动几口的米饭照得发白。她扒拉着碗里的米粒,突然叹了口气。“你看你叔家,儿子结婚欠了一屁股债,最近又要盖房”,她开始说,从东邻西舍的红白喜事讲到村口小卖部的物价,末了拿手抹了抹眼角,“我这手里啊,真是一分闲钱都没有了”。一中午,她没停,我扒拉着碗里的菜,听着那些碎碎的抱怨,像听一场下不完的雨。吃完饭我没收拾碗筷,转身进了房间。关上门的瞬间,眼泪就掉下来了。不是委屈她不给钱,是委屈自己——肚子里的孩子踢了我一下,我摸上去,硬硬的小拳头,可我连给他做个胎心监护的钱都要刷信用卡,要是哪天我没班上了呢?谁会管我们娘俩?正哭着,门被轻轻推开一条缝。婆婆站在门口,手里还拿着我早上换下的袜子——她总说我洗不干净,要亲自用肥皂搓。她没进来,就那么站着,看了我一会儿,突然开口。“我知道你难”,她声音有点哑,“你爸前阵子住院,报销完还花了八千,我没敢跟你说”。她没说下去,只是拿手在围裙上擦了擦——那围裙还是我刚嫁过来时给她买的,蓝底白花,边角已经磨得起了毛。那时候我盯着她鬓角新添的白发,突然想问——她是真的觉得我会开口要钱,还是只是想找个人说说她的难?抽屉里的信用卡账单好像没那么扎眼了,原来成年人的世界里,谁都有本没翻开的账。那天下午我没再哭,把洗好的袜子晾在了阳台。后来每次产检,我都会跟婆婆说一句“今天检查很顺利,宝宝很健康”。或许日子就是这样,你以为的隔阂,可能只是两个人都在硬扛着,忘了递过去一句“你也累了吧”。阳光慢慢移过阳台,把袜子的影子拉得很长,像两根牵着的线。

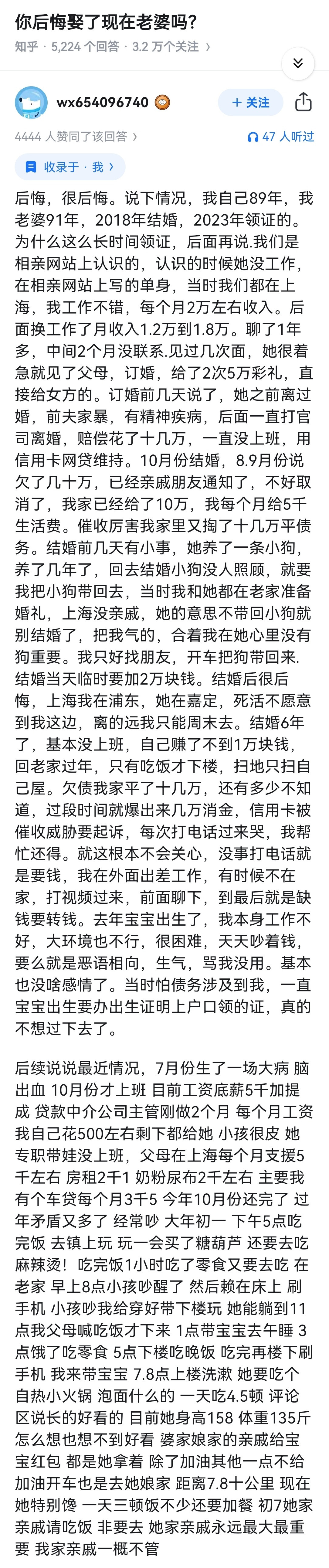

你后悔娶了现在老婆吗?

你后悔娶了现在老婆吗?

三年累计减少1亿张,为什么没人用信用卡了?

信用卡市场已经从跑马圈地的黄金时代,进入到注重精耕细作的白银时代。最近几年,我国信用卡市场迎来了一场前所未有的“退潮”。数据显示,自2022年至2025年,信用卡和借贷合一卡数量累计减少约1亿张,从巅峰时期的8.7亿张降至...

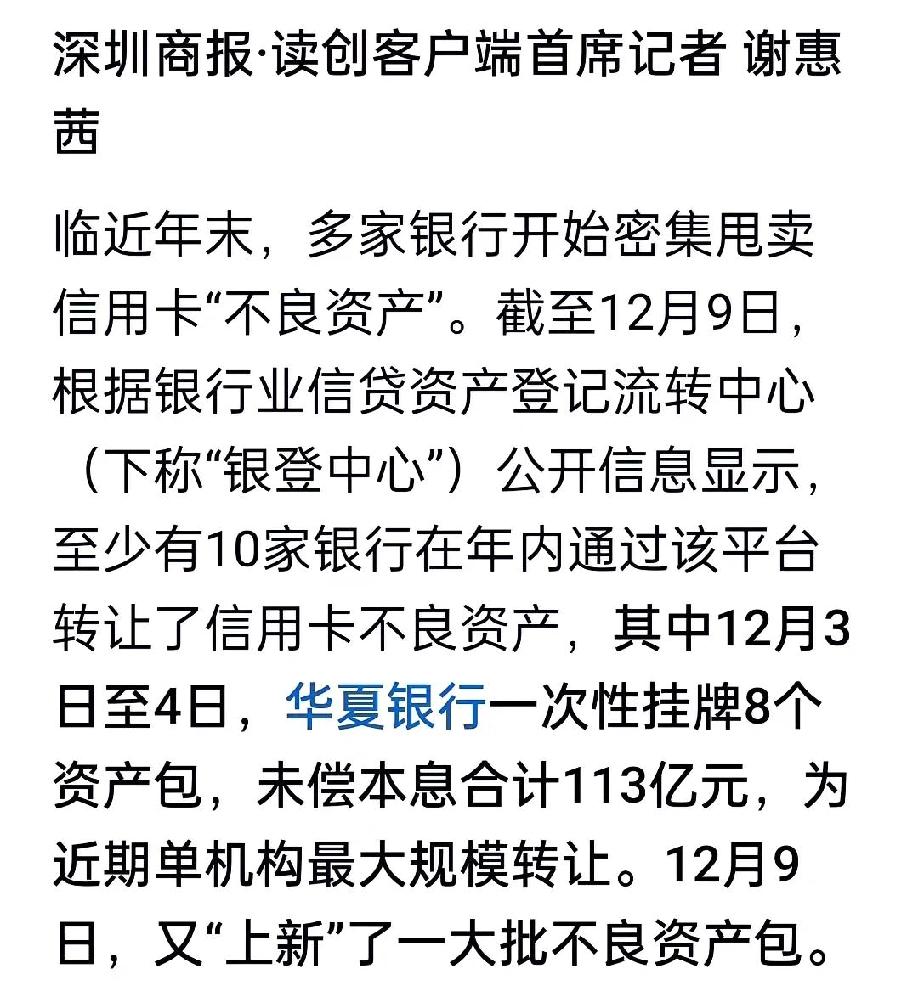

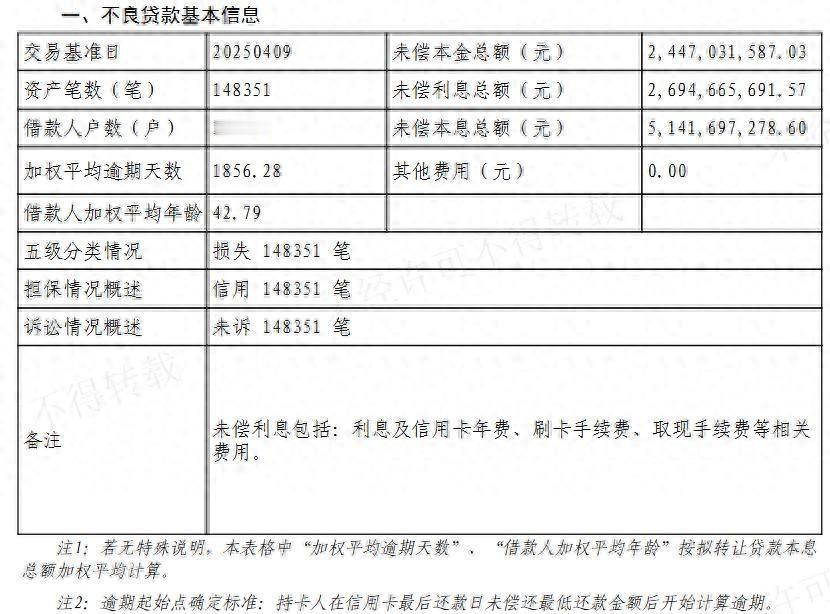

62亿信用卡不良只融3亿?光大银行ABS折扣率跌破5%释放危险信号

该产品发行规模为3亿元,基础资产为信用卡不良资产债权,入池基础资产未偿本息费余额(含本金、利息和费用)达624,233.01万元,涉及笔数共计192,769笔。经计算,该产品折扣率(发行规模/未偿本息费余额)约为4.81%。这个折扣...

腾讯云企业信用卡绑定全流程详解与高效上云新思路

第三步:添加信用卡信息点击“添加信用卡”,系统会引导您进入信息填写页面。需要准备的材料包括: 企业信用卡实体卡:确保该卡已开通国际支付功能(用于美元消费)和在线支付权限。准确的卡面信息:持卡人姓名(通常需为企业...

![不要吓我啊,我的钱都在我老婆那[捂脸哭][捂脸哭]](http://image.uczzd.cn/9726158267206125505.jpg?id=0)

![[点赞]“银行闹大了!”陕西,一男子发现自己莫名多出8张信用卡,还多出几十万外](http://image.uczzd.cn/15839167850758812607.jpg?id=0)