11月25日晚,摩尔线程发布首次公开发行股票并在科创板上市网下初步配售结果及网上中签结果公告。

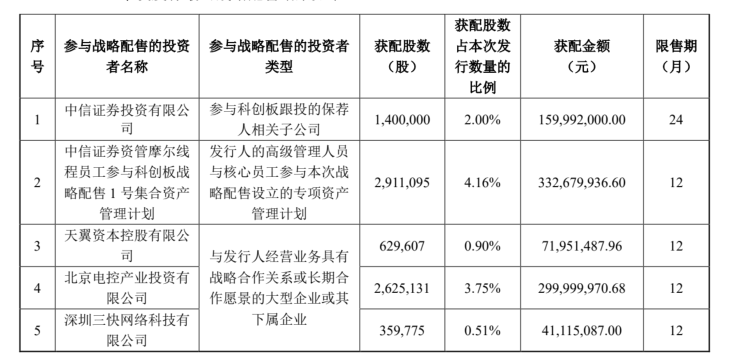

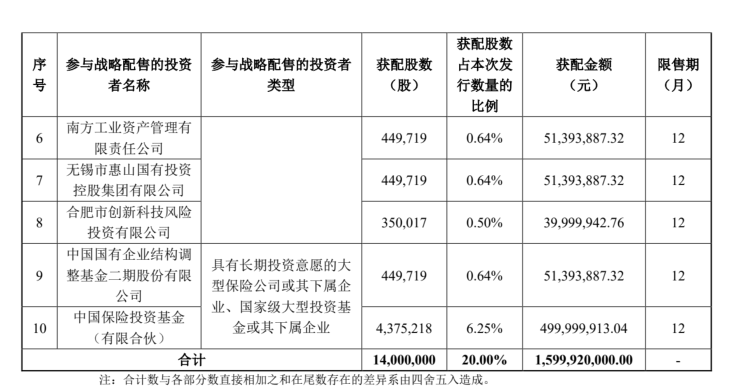

公告显示,本次发行战略配售的缴款及配售工作已结束,本次发行的参与战略配售的投资者均按承诺参与了本次发行的战略配售。本次发行股份数量为7000.00万股。其中初始战略配售发行数量为1400.00万股,占发行总数量的20.00%。中信证券投资有限公司、南方工业资产管理有限责任公司、中国保险投资基金(有限合伙)等参与了本次发行的战略配售。

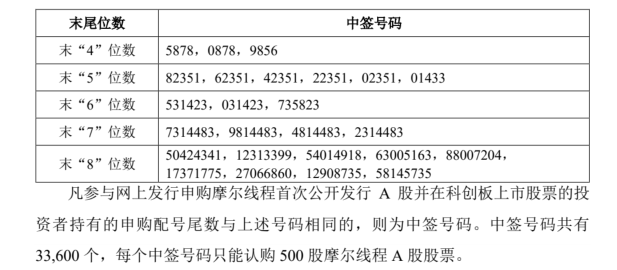

网上摇号的中签结果如下:

本次发行价格为114.28元/股。发行人于2025年11月24日(T日)通过上交所交易系统网上定价初始发行“摩尔线程”A股1120.00万股。

摩尔线程公告特别提示,投资者应重点关注本次发行缴款环节,并于2025年11月26日(T+2日)及时履行缴款义务:网下获配投资者应根据本公告及时足额缴纳新股认购资金,资金应于2025年11月26日(T+2日)16:00前到账,网下投资者如同日获配多只新股,请务必按每只新股分别缴款。同日获配多只新股的情况,如只汇一笔总计金额,合并缴款将会造成入账失败,由此产生的后果由投资者自行承担。

网上投资者申购新股中签后,应根据公告履行资金交收义务,确保其资金账户在2025年11月26日(T+2日)日终有足额的新股认购资金,不足部分视为放弃认购,由此产生的后果及相关法律责任由投资者自行承担。投资者款项划付需遵守投资者所在证券公司的相关规定。

公开信息显示,摩尔线程自2020年成立以来,始终专注于全功能GPU的自主研发与设计。基于完全自主研发的MUSA统一系统架构,摩尔线程率先实现了单芯片同时支持AI计算加速、图形渲染、物理仿真和科学计算、超高清视频编解码的技术突破。

在人工智能、数字孪生、具身智能等产业浪潮的推动下,GPU作为核心算力引擎的需求持续提升。据弗若斯特沙利文预测,2029年全球GPU市场规模将达3.62万亿元。其中,中国市场增长尤为迅猛,规模预计将达1.36万亿元,全球占比将从2024年的15.6%提升至37.8%,年复合增长率高达51.1%,市场空间广阔。

在此机遇和背景下,摩尔线程业绩实现稳步增长。招股书显示,2022年至2024年,公司营业收入从0.46亿元跃升至4.38亿元,年复合增长率超过208%;2025年上半年营收达7.02亿元,增长势头强劲。

技术布局方面,摩尔线程已成功量产五款芯片,完成四次GPU架构迭代,并形成了覆盖AI智算、高性能计算、图形渲染、计算虚拟化、智能媒体和面向个人娱乐与生产力工具等应用领域的多元计算加速产品矩阵。其产品已广泛应用于大模型训练推理、数字孪生、云计算等多个关键领域,服务范围覆盖云计算数据中心、智算中心以及能源、制造等重要行业。

作为技术驱动型企业,摩尔线程始终保持高强度的研发投入。2022年至2025年6月底,公司累计研发投入超过43亿元,研发人员占比达77%以上。截至2025年6月,公司已获得授权专利514项,广泛覆盖处理器架构设计、AI应用、驱动软件设计、GPU算力集群等关键技术领域。

在关键性能指标上,摩尔线程产品已经接近或达到国际先进水平。例如,公司MTTS80显卡的单精度浮点算力性能接近英伟达RTX3060;基于公司MTTS5000构建的千卡GPU智算集群效率超过同等规模国外同代系GPU集群计算效率。此外,摩尔线程率先在国内发布支持DirectX12的图形加速引擎,并成为国内极少数支持从FP8到FP64等全计算精度的国产GPU厂商。

招股说明书显示,摩尔线程此次IPO募集资金将主要用于新一代自主可控AI训推一体芯片研发项目、新一代自主可控图形芯片研发项目、新一代自主可控AISoC芯片研发项目及补充流动资金。